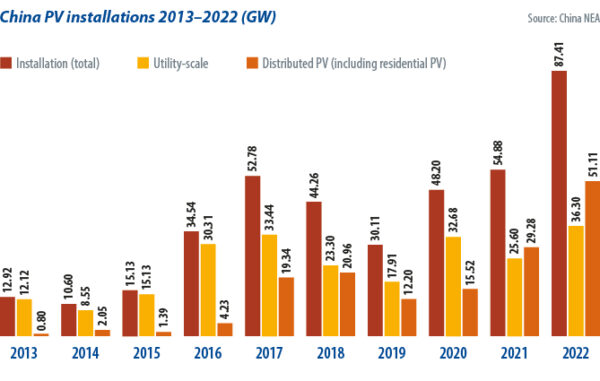

Os dados da Administração Nacional de Energia (NEA) indicam que a China provavelmente adicionou mais de 180 GW de capacidade de geração solar em 2023 e pode chegar a 200 GW, já que atingiu quase 143 GW de energia solar no final de outubro de 2023. Esses números representariam um crescimento ano a ano de 106% a 129% em relação a 2022 e eclipsariam toda a energia solar adicionada de 2020 a 2022.

Quando Wang Bohua, secretário honorário do órgão comercial China PV Industry Association (CPIA), discursou em uma conferência sobre energia fotovoltaica no início de 2023, ele projetou instalações de 95 GW a 120 GW para 2023. No entanto, o investimento em energia solar downstream explodiu, impulsionando um aumento nas instalações em escala de serviços públicos, residenciais e comerciais e industriais (C&I). Na exposição SNEC PV em Xangai, em maio, executivos de fabricantes de módulos de nível um e dois disseram à revista pv que suas estimativas de instalação anual haviam aumentado para mais de 160 GW.

A CPIA revisou seu número para 120 GW a 140 GW em julho. A S&P Global e o China Electricity Council, uma agência governamental, aumentaram suas estimativas para 170 GW em outubro. Em novembro, a empresa de pesquisa de mercado Trend Force projetou de 194 GW a 210 GW de nova energia solar na China em 2023.

Encorajadas pela meta "30-60" da China de atingir o pico de emissões até 2030 e zero líquido até 2060, as empresas estatais (SOEs) relacionadas à energia do país prometeram 350 GW de capacidade de geração solar. No primeiro semestre de 2023, as empresas assinaram mais de 80 GW de acordos de investimento em energia solar em escala de serviços públicos. Cerca de 61,8 GW foram conectados até o final de setembro de 2023.

A pandemia interrompeu a instalação de painéis solares menores e "distribuídos" até o final de 2022, mas a China se recuperou e instalou 34,1 GW de sistemas comerciais e industriais (C&I) distribuídos até o final de setembro de 2023. A política de energia solar residencial, os novos produtos mais baratos e o aumento da demanda impulsionaram 33 GW de capacidade solar residencial até o final de setembro de 2023, um aumento de 30,5% em relação ao valor total de 2022, já que mais de 1,5 milhão de novos clientes optaram por "adotar a energia solar".

Preços dos painéis

Esses números aumentaram após dois anos de queda nos preços dos painéis que impulsionaram o desenvolvimento de usinas solares. Um aumento no preço do polissilício em 2022, de CNY 80 (US$ 11,24)/kg para CNY 300/kg, elevou os preços dos painéis para CNY 2/W de capacidade de geração, com os custos do vidro solar também tendo aumentado em 2021 e 2022.

No entanto, a grande expansão da capacidade de produção de energia solar desde o final de 2022 fez com que os preços dos painéis chegassem a cerca de CNY 1,9/W em janeiro de 2023, menos de CNY 1,7/W em março de 2023 e CNY 1,3/W em ofertas apresentadas para licitações de projetos por fabricantes de módulos de nível um em julho de 2023. Um preço de CNY 1,18/W foi oferecido para um exercício de aquisição liderado por uma empresa estatal em julho de 2023. Uma aquisição realizada em novembro de 2023 pela State Power Investment Corp. e pela empresa estatal de serviços públicos China Huadian Corp. atraiu uma oferta de CNY 1,01/W para os painéis do tipo "n" com dopagem negativa da JinkoSolar e alguns produtos PERC (contato traseiro do emissor passivado) foram oferecidos a CNY 1/W, o que representa uma queda de preço de mais de 45% em 2023.

Os analistas estimam um limite de custo de CNY 1/W a CNY 1,1/W para os fabricantes de módulos de nível um. Liu Yuxi, presidente do departamento regional da Longi Green Energy na China, disse recentemente em uma conferência que "se o preço do painel fotovoltaico cair abaixo de CNY 1/W, isso significa uma queda completa abaixo do limite de custo".

Excesso de capacidade

O atual excesso de capacidade na produção solar chinesa se deve aos compromissos de carbono de 30 a 60 do governo, com grandes empresas expandindo em antecipação ao crescimento futuro do mercado.

Estima-se que planos de expansão da produção solar no valor de CNY 2,5 trilhões tenham sido anunciados desde 2020, com CNY 700 bilhões de compromissos em 2021 e CNY 900 bilhões em 2022. Embora o boom de investimentos tenha arrefecido consideravelmente em 2023, oito empresas fotovoltaicas líderes anunciaram recentemente investimentos de produção de CNY 300 bilhões. A produção de polissilício garantiu mais de CNY 700 bilhões de investimentos de 2020 a 2022, e a fabricação de lingotes e bolachas solares obteve mais de CNY 290 bilhões. O investimento na produção de células e painéis superou CNY 820 bilhões durante esse período, enquanto o vidro solar atraiu CNY 110 bilhões; a produção de etileno vinil acetato e filme de poliolefina CNY 18,5 bilhões; equipamentos de corte de fio diamantado CNY 14 bilhões; e a produção de backsheet CNY 20 bilhões.

Dados da CPIA e do setor de silício da Associação do Setor de Metais Não Ferrosos da China indicam que a China atingirá três milhões de toneladas de capacidade de produção anual de polissilício em 2023, além de 800 GW de linhas de wafer solar, 700 GW de capacidade de células e 800 GW de fábricas de módulos. No entanto, o excesso de oferta significa que as taxas de utilização das fábricas provavelmente serão menores do que em 2022.

Uma divergência de opinião entre as empresas e o governo é evidente com relação ao excesso de capacidade. Liu, da Longi, acredita que o atual excesso de capacidade começou a impedir a capacidade de inovação das empresas fotovoltaicas chinesas. Isso se deve principalmente aos preços de venda mais baixos resultantes do excesso de capacidade, que, por sua vez, prejudicam a lucratividade e os fundos corporativos disponíveis para pesquisa e desenvolvimento.

Por outro lado, Liu Yiyang, vice-secretário geral da CPIA, acredita que o excesso de capacidade é uma ocorrência inevitável em uma economia de mercado. Ele disse que a questão está no aspecto estrutural do excesso de capacidade e argumentou que é fundamental reconhecer que uma economia de mercado apresenta inerentemente excesso de capacidade, devido à concorrência.

Um funcionário do Ministério da Indústria e Tecnologia da Informação da China disse que o setor fotovoltaico chinês está operando em uma escala normal. O funcionário disse que o excesso de capacidade é um fenômeno regular na concorrência de mercado.

O mercado de ações deu uma resposta severa a ambos os pontos de vista. Os preços das ações do setor fotovoltaico chinês caíram consistentemente durante 2023, com muitas das principais empresas de energia solar registrando quedas de 50% ou mais no preço das ações. Esse declínio indica que os investidores estão profundamente preocupados com a lucratividade do setor.

Nova tecnologia

Enormes investimentos foram alocados não apenas para expandir a capacidade de produção, mas também para alimentar os esforços de pesquisa e desenvolvimento e promover novas tecnologias. Ao longo de 2023, uma infinidade de novas tecnologias foi integrada aos processos de produção.

A fabricante de polissilício GCL, por exemplo, fez investimentos substanciais na expansão de sua capacidade de produção de silício granular, saudando seu produto como polissilício de segunda geração, com custo-benefício e consistência superiores. Lan Tianshi, diretor executivo conjunto da GCL Technology, disse à mídia que o custo do polissilício granular produzido na fábrica da GCL em Leshan é inferior a CNY 36/kg. Essa significativa vantagem de custo posiciona a GCL como uma concorrente inigualável na guerra de preços do polissilício.

Os preços exorbitantes do polissilício em 2022 levaram as empresas de wafer a explorar vários métodos de afinamento de wafer e redução de custos de material. Empresas como Longi, TCL Zhonghuan e Gaoce obtiveram sucesso notável no afinamento de wafers de silício para menos de 150 micrômetros para células solares de contato passivado de óxido de túnel (TOPCon), com wafers ainda mais finos, com espessura de 90 micrômetros a 100 micrômetros para dispositivos de heterojunção (HJT). Esses avanços reduziram significativamente os custos de entrada do polissilício.

Economia de células

Os avanços tecnológicos mais notáveis foram observados no campo das células solares. À medida que a eficiência das células PERC se aproxima de seu limite teórico, os fabricantes mudaram seu foco para a próxima geração de tecnologia de células. As diferentes percepções sobre a tecnologia e o mercado levaram a escolhas divergentes entre os fabricantes.

Os principais fabricantes de painéis, como a JinkoSolar, têm se voltado para a tecnologia TOPCon, que permite atualizações contínuas de suas extensas linhas de produção de PERC. Recentemente, a Jinko afirmou que sua capacidade de produção de TOPCon atingiu impressionantes 55 GW até o final de junho de 2023, com expectativas de que sua capacidade de produção de TOPCon do tipo n será responsável por mais de 75% de sua capacidade total de módulos de 110 GW até o final de 2023.

Essa rápida atualização das linhas de produção depende da rápida aceitação dos produtos TOPCon do tipo n pelo mercado. No primeiro semestre do ano, os produtos tipo n da Jinko já constituíam mais da metade de seu total de 30,8 GW de remessas de módulos e a projeção é de que os produtos tipo n representem mais de 60% de suas remessas anuais em 2023.

A tecnologia HJT também está experimentando uma rápida penetração no mercado. A Huasun, uma nova participante do setor de painéis, prevê atingir 15 GW de capacidade de células e módulos HJT até o final de 2023, com planos para mais 20 GW de nova capacidade.

A Risen, fabricante líder de painéis, também está apostando na HJT, com o objetivo de atingir 15 GW de capacidade de células e módulos até o final de 2023. Quando combinada com outras empresas que investem em HJT, uma capacidade cumulativa de produção de painéis de quase 70 GW poderia ser colocada em produção até o final de 2023. Isso sugere que uma quantidade substancial de módulos HJT será entregue ao mercado em 2024.

A Longi e a Aiko Solar estão promovendo ativamente diferentes tipos de tecnologia de células de contato traseiro (xBC), com a Longi apresentando sua solução híbrida de contato traseiro passivado e a Aiko focada em uma abordagem totalmente de contato traseiro. Dada a proeminência de ambas as empresas no setor, a tecnologia de células xBC está pronta para evoluir significativamente em 2024. A combinação das células TOPCon, HJT e xBC está impulsionando a substituição da tecnologia PERC, acelerando sua saída do mercado.

Em um desenvolvimento significativo, a maioria dos principais fabricantes de painéis chineses se reuniu em junho para estabelecer uma dimensão padronizada para painéis fotovoltaicos de formato médio, encerrando a prática de tamanhos individualizados. As dimensões unificadas dos painéis não apenas simplificam os processos de transporte e armazenamento, mas também contribuem para a redução de custos no setor.

Novos cenários

Na China, a energia fotovoltaica em escala de serviços públicos é liderada principalmente por empresas estatais de energia. A disponibilidade limitada de terras no leste e no sul da China garante que as usinas de energia em grande escala estejam localizadas predominantemente em áreas desérticas nas regiões norte e noroeste. No entanto, os locais enfrentam desafios de consumo de energia.

Para resolver isso, o governo chinês planeja construir linhas de transmissão de ultra-alta tensão para transportar a energia gerada para regiões economicamente desenvolvidas no centro e no leste do país.

Como parte de seu 14º plano nacional quinquenal, a China pretende estabelecer grandes bases de energia renovável em nove regiões nas regiões oeste, norte e noroeste até 2030. A meta é instalar um mínimo de 450 GW de capacidade de geração de energia renovável, consistindo principalmente em locais de energia solar e eólica. Em 2021, as empresas estatais de energia iniciaram o primeiro lote de projetos, com uma capacidade total de geração de 97 GW. O segundo lote, que deve ultrapassar 400 GW, começará a ser construído depois de 2023. Prevê-se que cerca de 100 GW de projetos serão concluídos no 14º período do plano quinquenal, que se encerra em 2025.

Essas bases de energia em grande escala, orientadas pela Comissão Nacional de Desenvolvimento e Reforma e pela NEA, têm várias funções. Além de acomodar instalações de energia renovável de alta capacidade para geração de energia limpa, elas também servem como campos de testes para novos módulos de produtos.

A abordagem se assemelha ao Programa Top Runner anterior do governo, mas as novas bases de energia em escala de serviços públicos também podem testar abordagens de medição de geração e armazenamento de energia para redução de picos de energia da rede, produção de hidrogênio verde, controle de desertificação, agrovoltaica, "pastagens fotovoltaicas" e até mesmo "instalações avançadas de energia a carvão" para melhorar a qualidade da energia.

Além do desenvolvimento das bases de energia, as empresas estatais de energia descobriram novas aplicações para a tecnologia solar, como a energia fotovoltaica em rodovias e em alto-mar.

Novas aplicações

A implementação da energia fotovoltaica em rodovias envolve a instalação de fazendas de energia fotovoltaica distribuída nos telhados dos edifícios dentro das áreas de serviço das rodovias, estacionamentos e ao longo dos leitos das estradas adjacentes às áreas de serviço. Esses sistemas de geração de energia podem fornecer eletricidade limpa para atender a passageiros e veículos. Alguns órgãos estaduais até exploraram a instalação de sistemas fotovoltaicos no meio da zona de isolamento da rodovia e em ambos os lados das paredes de isolamento acústico. No entanto, ainda há desafios técnicos e de custo. Vários governos locais iniciaram estudos e a formulação de especificações técnicas e políticas de apoio. O futuro da energia solar em rodovias tem um grande potencial e espera-se que ganhe força.

A energia fotovoltaica flutuante offshore também está em ascensão. De acordo com dados do Ministério de Recursos Naturais da China, o país possui uma vasta extensão de aproximadamente 710.000 km2 designada para instalação fotovoltaica offshore e poderia acomodar mais de 70 GW de capacidade fotovoltaica flutuante. Províncias costeiras, como Shandong, Jiangsu e Zhejiang, revelaram planos ambiciosos de desenvolvimento de energia fotovoltaica offshore com a construção de quase 60 GW de capacidade de geração planejada.

Apesar de o custo atual da energia solar flutuante ser de 5% a 12% mais alto do que o da energia fotovoltaica em terra, a queda drástica do preço dos módulos levou a energia fotovoltaica offshore a se aproximar de um retorno positivo sobre o investimento. Em novembro de 2023, a usina Haiyang HG34, com uma impressionante capacidade de geração instalada de

2,7 GW, começou a operar na costa da província de Shandong. No entanto, o crescimento da energia fotovoltaica offshore ainda enfrenta obstáculos, como a falta de políticas de apoio e o aumento dos riscos relacionados às mudanças climáticas.

Perspectivas para 2024

Olhando para 2024, há várias áreas importantes de foco para o setor fotovoltaico chinês. Em primeiro lugar, o setor está preocupado com os preços dos módulos fotovoltaicos. Enfrentando a dupla pressão do aumento da capacidade de produção e da queda da demanda, há especulações de que os preços dos módulos podem cair ainda mais. Desde novembro de 2023, há relatos não confirmados sugerindo que os produtores de wafer, células e módulos de nível um estão enfrentando paralisações mais frequentes das fábricas e optando por uma produção limitada para manter os preços e as margens. Ainda não se sabe se a produção limitada pode se estabilizar ou elevar os preços dos módulos.

Em segundo lugar, a cadeia de suprimentos fotovoltaica da China está lutando contra o excesso de capacidade em todos os seus nós. A nova capacidade de produção está prevista para 2023 e 2024. O excesso de capacidade pode causar perdas substanciais, falências e a reestruturação de várias empresas. Ainda não se sabe se algum dos grandes fabricantes de energia solar sofrerá as mesmas dificuldades que os antecessores de grande nome, Suntech, Yingli e LDK.

A economia da China está passando por uma desaceleração, com a produção industrial estagnada ou em declínio e a demanda por eletricidade deve permanecer estável ou cair. Devido aos desafios relacionados ao consumo e aos baixos retornos, os investidores em usinas elétricas podem ter seu apetite significativamente reduzido. Um declínio na capacidade instalada pode levar a uma recessão em todo o setor.

A principal preocupação para 2024 é o volume de nova capacidade de geração solar que pode ser esperado. A dependência cada vez maior da energia renovável levantou preocupações sobre a estabilidade da rede.

Desde outubro de 2023, vários governos provinciais chineses suspenderam temporariamente a aprovação de projetos fotovoltaicos montados no solo ou distribuídos. Essas decisões decorrem do receio de que as redes não consigam acomodar fontes de energia intermitentes adicionais. Será que a situação vai melhorar em 2024? Se não, isso sem dúvida terá um impacto significativo na nova capacidade solar. De fato, a nova capacidade anual de energia fotovoltaica pode realmente diminuir em 2024.

O que é certo é que a TOPCon está no caminho certo para se tornar um produto convencional. No entanto, o espaço de mercado para as células HJT e xBC continua incerto, e a possibilidade de um avanço comercial com perovskitas ainda está em segundo plano.

Independentemente do cenário global, as metas de carbono de 30 a 60 da China protegem a trajetória de longo prazo do setor fotovoltaico. Embora possam ocorrer contratempos de curto prazo, o setor inevitavelmente experimentará um ressurgimento.

Fonte: pv magazine